Az előző részben az alapkezelési költségét néztük meg.

A következő költség a vételkor és eladáskor kifizetendő tranzakciós költség. Ezt szokták commissionnek hívni.

Ez a költség minden alkalommal, de csak egyszer vonódik le, amikor a pénzünkből veszünk valamilyen értékpapírt, vagy eladjuk azt, azaz nem hat az eddig befektetett pénzre.

Értéke óriási szórást mutat. A biztosítók általában 5% körüli vételi, és 0% eladási költséggel számolnak.

Az brókercégek mindkét irányban számolnak fel költséget, csak sokkal kisebbet. A bankoknál is lehet direktben venni ETF-et és részvényeket, de ezt nem “bátorítják”.

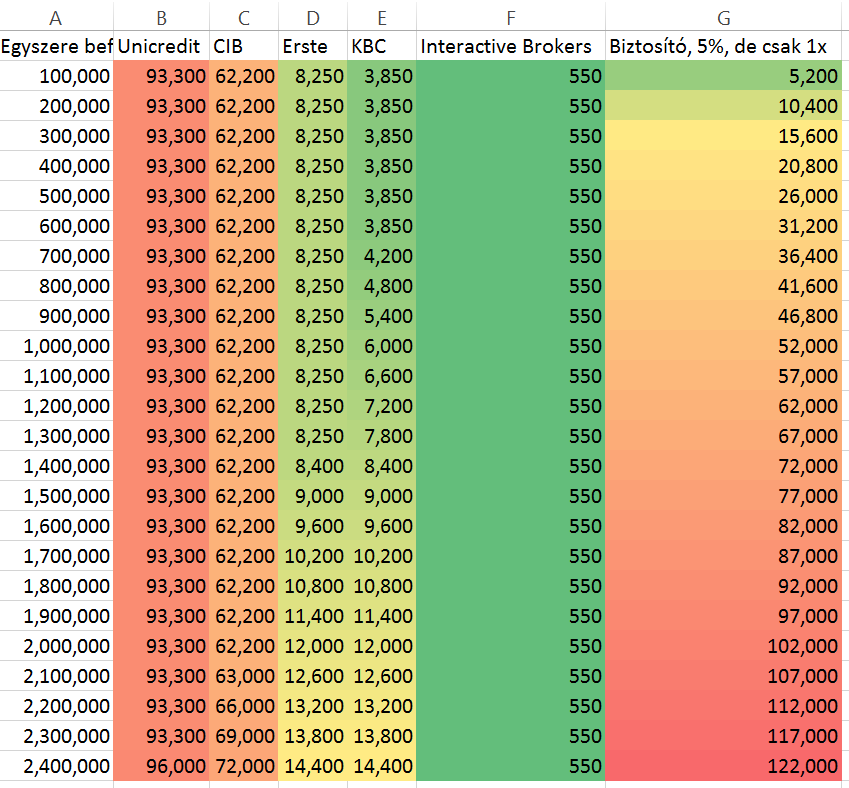

Pár kiragadott példa, amerikai ETF vételre (pl. SPY, ARCA tőzsde).

Unicredit: 2%, min. 150 EUR

CIB: max. 1,5%, min. 100 EUR

Erste NetBroker: 0.3%, min 15 USD (el lehet itt elérni az amerikai tőzsdéket?).

KBC külföld csomag:0.30%, min 7 USD

Interactive Brokers: 0.005 per részvény, de min. 1$, max. 0,5%

Az Este NetBroker és a KBC csak kiragadott példa, nincs időm végignézni az összes magyar brókert, ha valaki tud jót, szóljon, szívesen venném.

Lássuk a számítást, hogy össze tudjuk hasonlítani a költségeket. A kiinduló adatok:

EUR/HUF: 311

USD/HUF: 275

A megvenni kívánt amerikai ETF ára 200$ (pl. az SPY most kb. ezen az áron tradel).

Egyszerre befektetett összeg, 200$-os ETF-be. A biztosítós példát kivéve mindenhol 2x vettem a költségeket, vétel-eladás miatt. A biztosítónál eladási oldalra ezt használtam: “A kivont összeg 2 ezreléke, minimum 200Ft, maximum 2000 Ft.”, a vételire 5%-ot.

(Katt a képre nagyobb mérethez.)

Látható, hogy az Interactive Brokers verhetetlen (még amerikai viszonylatban is az élvonalban van), de a magyar piacot nézve e KBC a legkedvezőbb árú. A bankok nem szeretnék, ha náluk ETF-eket vennénk, ők az alapjaikat akarják eladni (az előző részben részletezett okokból, az alapkezelési költségen minden évben stabilan keresnek rajta).

A biztosítók 5%-os díja az összegtől függő, mivel nincsenek minimális és maximális értékek a képletben.

A következő költség maga az értékpapírszámla fenntartási költsége.

Ez egyes cégeknél arányos a számlán található pénzzel, másoknál fix összegű vagy ingyenes. A továbbiakban a bankokat kihagyom, ha közvetlenül a cél részvényt vagy ETF-et akarunk megvenni, arra nem jók a bankok, láthattuk az előző részben. Maradnak a brókerek.

Havi számlavezetési díjak:

Biztosítás: 5400 Ft fix éves költséggel számoltam.

Erste NetBroker: 0,01%, Minimum: 125 Ft., 50M felett részre havi 0.005%

KBC: 0,01%, Minimum: 99 Ft, Maximum: 2 500 Ft. Ez csak a legkisebb csomagra, itt a commission 0,35%, a külföldi csomagban Minimum: 499 Ft, de ott a commission 0,25-0.3, én 0.3-mal számoltam az előző szakaszban. Azaz a számlán található pénzt mérete alapján érdemes csomagot választani vagy váltani.

Interactive Brokers: 10$, de teljes egészében commission-re használható. 100e $ felett ingyenes. :) Ez most még nevetségesen hangzik sokaknak, de aki komolyan gyűjt nyugdíjra (és közben nem lopják el költségekkel), annak simán lesz ennyi 20 év után.

Nem költség, de fontos tudni, hogy az IB-nél a minimum számlaméret 10,000$, így aki itt akar befektetni, annak első alkalommal ki kell tolni 3 misit.

Mit jelent ez egy folyamatosan növekvő befektetési számla esetén? Hogy egyszerűbb legyen a képlet most még fix évi 8.75%-os növekedést tételezek fel, a sorozat végén majd használok igazi adatokat.

A számítások a CostAccComm.xls-ben CostAccComm vannak, az AccountFee lapon (van több lap is benne!). A KBC-nél és az IB-nél nem egyszerű a helyzet, mivel a KBC-nél számla típustól függ a minimum, az IB-nél pedig commission-re fordítható a számla minimum költsége, így ezeknél a számlaköltség commission nélkül hamis számot ad, de majd finomítjuk a modellt (agile YAGNI :).

Tehát, 275 USD/HUF, 8.75%-os éves hozam, évi 400e Ft egyszeri befizetése mellett 10 év után a következő összegek lennének a számlákon (illetve ennyi veszteséget jelent), ha csak a számla költségét rakjuk be a képletbe:

Költségek nélkül: 6,930,585 (0%)

Biztosítás: 6,844,674 (-1.2%)

Erste: 6,878,906 (-0.74%)

KBC: 6,833,466 (-1.4%)

IB: 6,405,574 (-7.5%!)

Meglepő eredmények. Kis pénzről van még szó (befektetésekhez mérten). Az Erste 125Ft-os minimális díja miatt leverte a KBC-t, ahol 499-cel számoltam. Ha a KBC-nél a start csomagot nézem, ami 99Ft-os min havi díjú, akkor 6,880,287 jön ki, amivel egy hajszálnyival már jobb, mint az Erste. De ennél a csomagnál meg drágább a commission, azaz ezen komponens nélkül nincs értelme számolni a számlaköltségekkel.

A biztosítások évi fix 5400 Ft-os díja egy közepes költséget jelent, ha csak ezt néznénk, ki lennék békülve velük.

Ami igazán meglepő lehet, az az Interactive Brokers, 7.5% tűnne el az accountról a min költségek miatt! De természetesen nem eszik ilyen forrón a kását.

1. Okkal 10000$ a minimum számlaméret az IB-nél, másképp a költségek lemorzsolnák a számlát. Lássuk be, az IB nem akar kis traderekkel, befektetőkkel bajlódni. Ezen megsértődhet valaki, de ők nem a tipikus magyar méretekre vannak optimalizálva. 10k$ egy amerikai programozó 1-2 havi bére. Ez van.

2. Az IB traderekre van hangolva, akik simán ledolgozzák a havi 10$-t commissionnel, így nekik ez a költség 0. Mi most ritka, évi 1 tranzakcióról beszélünk, így a min. díj igen jelentős.

Hogy kicsit reálisabb számokat lássunk, tegyük fel induláskor betolunk 3M Ft-ot a számlákra, és évente befektetünk 1.2M Ft-ot (havi 100-at, magyar programozóként ez még reális, ha odafigyelünk a költéseinkre).

10 év után:

Költségek nélkül: 27,781,311

Biztosítás: 27,695,400 (-0.3%)

Erste: 27,552,500 (-0.8%)

KBC (499-cel számolva): 27,550,890 (-0.8%)

IB: 27,256,300 (-1.8%)

A biztosítók fix díja itt már alig vesz le a pénzből.

Az IB még így is sok, az elején amikor még relatíve kis pénz volt a számlán. 100e $ felett az IB ingyenessé válik, az előbbi befektetés pont a 10. év után csap ebbe a sávba.

Azonban fontos érteni, ez még csak a számla alapköltsége volt, hozzá kell venni a tranzakciós költségeket (commission) is.

A következő számítások a korábbi xlsben lesznek, csak az AccountFee+Comm lapon.

Ebben már a számlavezetési díj és a commission is benne van (van még egyéb költség is, így ez se a vége még), 10 év után, évente befektetve:

Költségek nélkül: 6,930,585 (0%)

Biztosítás: 6,498,144 (-6.2%)

Erste: 6,807,898 (-1.7%)

KBC: 6,800,186 (-1.8%)

IB: 6,405,574 (-7.5%!)

Kis pénznél nagy pofont kapnak a befektetett pénzek, főleg az IB-nél és a biztosítóknál.

3M Ft induló tőkével és évi 1,2M befektetéssel:

Költségek nélkül: 27,781,311

Biztosítás: 26,655,813 (-4.0%)

Erste: HUF 27,481,526 (-1.0%)

KBC (499-cel számolva): 27,488,898 (-1.0%)

IB: 27,256,300 (-1.8%)

Így már kiegyenlítettebb a helyzet, a hazai brókereknél a pénzünk 10 év alatt 1%-kel lesz kevesebb az ideális befektetésnél, ezt elfogadhatónak tartom. Az IB-nél így már normálisabb költségek jönnek ki, de még így is sok, mivel csak évente egyszer tradelünk, az IB pedig nagyobb pénzű és sokat kereskedő traderekre van optimalizálva (azért alacsony a commissionje). A biztosítóknál számolt 5% nagy pénzeknél is jelentős hatású, mivel nincs felülről korlátozva.

Összegezve, eddig ezeket a költségeket néztük meg:

1. Alapkezelési költség

2. Számlavezetési díj

3. Commission vagy tranzakciós költség

Mi maradt még hátra?

1. Át kell utalni a befektetni kívánt pénzt a brókerhez vagy biztosítóhoz, ennek van egy költsége.

2. Át kell váltani a Ft-ot valamilyen cél devizára, pl. USA dollárra. Ez jelentős tétel lehet, pedig erre kevesen figyelnek. Az IB itt nagyot hasíthat.

3. Adózás kivételkor. Magyar brókereknél TBSZ, biztosítónál 10 év után…

4. A biztosítóknak még vannak “különös” költségei, ezek durvák.

A következő részben ezen költségeket tekintem át.

Could you hire me? Contact me if you like what I’ve done in this article and think I can create value for your company with my skills.

LEAVE A COMMENT

2 COMMENTS