Első rész.

Második rész.

Harmadik rész.

Negyedik rész.

Adózás. Ez számomra a legtávolabbi téma, de fontos értenünk, hogy ez mennyit számít.

Adózni akkor kell, amikor profitot realizálunk, vagy veszteséget könyvelünk el. Azaz nem a benn lévő összeg után adózunk, hanem a “csinált” pénz után. Ha rendszeres befektetésben gondolkodunk, amiben nem váltogatunk befektetett eszközök között, akkor csak akkor fogunk realizálni profitot, amikor nyugdíjas korunkban elkezdjük felélni a megtermelt pénzt. Hogy akkor, 20-30 év múlva milyen adótörvények lesznek, azt senki nem tudja. Ezért csak a jelen törvényekből tudok kiindulni.

Most a profit után 16% szja-t kell fizetni, illetve 2013-tól 6% eho-t. Az ehot azonban normál adózóként is fizetünk, és annak maximuma évi 450,000 Ft, ezért azt nem tudom egyszerűen beszámítani. Más kérdés, amikor már nyugdíjasok leszünk, és nem akarunk dolgozni, akkor nem is fizetünk ehot.

Az egyszerűség kedvéért 16% adóval számolok a továbbiakban.

Ha harminc évig fizetnénk a mostani feltételek mellett a KBC-s árakkal, 1%-os devizaváltási veszteséggel (lást előző rész) évi 400e Ft-ot SPY-ba fektetve, feltéve az évi 8.75%-os hozamot, akkor 30 év után 54,657,547 Ft-unk lenne (sok a ha, de nem tudunk jobbat).

Ha ezt egy összegben ki akarnánk venni, akkor a profit után kellene 16% adót fizetni. 30 év alatt 30*400,000 ment be, azaz 12m. A profit 54m-12m=42m. Ennek 16%-a 42m*0.16=6.72m. Ez sok. Marad 54m-6.72m = kb. 47m. Nem rossz ez se, de azért lehet ez jobb is.

2012 óta van olyan tartós befektetési számla, TBSZ, amin ha 5 évig nem bántjuk a befektetett pénzt, akkor nincs utána adó. Nem tudjuk milyen adótörvények lesznek a jövőben, de eszement ökörség lenne kihagyni ezt a lehetőséget.

A KBC-n most csináltam egy 2015-ös TBSZ-t, 2 perc volt weben megnyitni a főszámlára belépés után. Aki erre nem tud időt szánni, az fizessen adót. :)

TBSZ-t miden évben kellett és kell majd nyitni, rá kell szánni pár percet évente. Aztán mehet rá a pénz, váltás a webes felülten (spreadre figyelni!), majd mehet a pénz a kiválasztott ETF-be vagy részvénybe. Utána egy évig megint semmi teendő.

Van Nyugdíj előtakarékossági számla is, de nekem nem tetszenek annak kötöttségei, annak ellenére, hogy ott még lehet max. évi 130,000 Ft állami szjat is rátolni.

A méregdrága Unit Linked biztosításoknál a fő érv az szokott lenni, hogy drága, de cserébe élhetsz a 20% max. 130,000 adóvisszatérítéssel, és nem kell 10 év után szja-t fizetni.

1. Ha van szabad szja-d. Nekem a 3 gyerek miatt nincs maradék szja-m, az egészet visszakapom.

2. TBSZ-nél sincs adó, ráadásul már 5 év után.

3. 2010 és 2013 között 4 évig nem volt ilyen. Aki emiatt kötött UL-t, az beszopta sajnos.

4. Még támogatással is elviszi a gatyádat az UL a különös költségei miatt.

Nézzünk a körmére ezen utóbbi állításomnak. A konkrét példa a CIG Signum nevű csoda. Ebben a következő költségek vannak:

Számlavezetési díj: 5400/év

Alapkezelési díj: max. 1.95%

Befektetett összegre commission: 3%.

És itt a poén, a különös költség:

“Az első 3 év rendszeres díjaiból vásárol kezdeti egységet a CIG Pannónia, amelyek számát évi 8,5%-kal csökkenti 10 éven keresztül”

Az első 3 éves díjadból vásárolt egységekből (részvényszerű izé) MIDEN ÉVBEN 8,5%-ot elvisznek. Így 10 év alatt ha az első 3 évben vettél 100, 100, 100 egységet, akkor marad belőle 135 (számítások: CIG2.xls, MisteriousCost sheet). Azaz több mint felét elvitték!!! Ráadásul én ezeket 2008, 2009, 2010-ben vettem, fasza nyomott áron, ami most a dupláját éri. Finom kis profitlehetőség ez.

A CIG biztosítások teljes költségmutatója egyébként itt van.

Ez alapján az én UL-em TKM-je: 7,62% – 12,00%, 10 éves befektetés estén. A S&P meg hoz 8.75%-ot. Mennyi marad nekem? (Itt most elmondtam az a hosszú átkot, amit illendőségből nem vetek papírra).

Akinél van hányózacskó olvassa el ezt a marketing dumát:

“A SIGNUM PRO a BROKERNET és a CIG Pannónia egybecsengő várakozása szerint újabb robbanást idéz elő a magyar

és a szlovák piacainkon, mivel Ügyfeleink számára olyan magas hozzáadott-értéket képes teremteni, mint eddig még

soha egyetlen megoldás sem a befektetéssel kombinált életbiztosítások közül. A SIGNUM PRO fejlesztése kapcsán

azt kértük stratégiai partnerünktől, hogy olyan hosszú távú befektetési és életbiztosítási eszközt hozzanak létre

hűséges ügyfeleink számára, amely a BROKERNET kizárólagos közvetítésében még a SIGNUM frenetikus sikerét is

képes túlszárnyalni.”

Lássuk ezeket a világsikerű (vég)termékeket (CIG2.xls)!

Nehéz modellezni a valódi költségeket, mivel az első 3 évben 3 különböző áron veszünk befektetési egységeket. Melyiknek viszik el a 8.5%-át?

Tegyük fel minden évben befektettem 105 Ft-ot. Az első éven vettem 3 Ft-ért 35 db-t, második évben 5 Ft-ért 21 db-ot, a harmadikban 7 Ft-ért 15 db-ot. Ma 10 Ft-ot ér a részvény. Az első értéke (10-3) * 35 = 245 Ft. A második évi pakk értéke: (10-5)*21 = 105 Ft, a harmadiké (10-7)*15 = 45Ft.

Ha profit maximalizálásra törekednél (melyik vállalkozás nem?), és nincs pontosan definiálva, melyik pakkból vegyél le 8.5%-ot, melyikből vinnél el először?

Összesen van 35+21+15 = 71db egységünk az első három évből. Ebből elmehet 8.5% évente. Az 71*0.085=6.035 egység. Ha ezt elviszem a 3 Ft-ért vásároltakból, akkor elvettem az ügyféltől 6.035*(10-3)=42.245 Ft-ot.

Ha a harmadik, rosszabb áron vett pakkból fogyasztanak, akkor 6.035*(10-7) = 18.105 Ft-ot visznek el tőled. Na, most jön a nagy kérdés. Ha te lennél a biztosító, és a különös feltételekben különös módon nincs precízen definiálva, mely egységeket viszik el az első három évből, te melyiket vinnéd el, tudva, hogy a szerződésnek megfelelően jársz el? 42 forintot, vagy 18 forintot? Nem tudom, hogyan működik az elvonási logikájuk, de ez a játéktér megvan nekik.

A modellembe behelyettesítve a fenti költségeket és logikát (CIG2.xls, CIG Actual Perf sheet) a befektetett 2.8M-ból 3.5M jön ki, ami egybevág a biztosító által riportolt értékkel (ennyivel persze még nem lehet kilépni, mert a 10 éves költségüket mindenképpen elvonják, most 3.2-ért adnák vissza, amire még jönne a fél szja).

A nagy adó-visszatérítés hatása: ha 2008-ban, 2009-ben és 2014-ben, amikor élt a 20% adóvisszatérítés, és lett volna szjam, akkor minden évben 400000 helyett 480000 ment volna be. Erre ma 3.5M helyett 3.75M-t érne a biztosítás. Ez a nagy adó-visszatérítés hatása. Nem lehet ólomcipőben futóversenyre menni.

És mekkora lenne a biztosítás valódi értéke? Saját számításaim szerint 5.6M!!! 3.5 vs. 5.6M, lehet ízlelgetni.

Hogy nézett volna ez ki, ha sima befektetési számlán játszom el ugyanezt, a KBC-s költségekkel, és 1%-os deviza váltással kalkulálva, közvetlenül befektetve a BRK-B részvénybe?

Mivel kis pénzről van szó beleférünk a havi 500Ft-os számlavezetési díjba (nem akartam túloptimalizálni, lehetett volna egy start számlával indítani, az csak 99Ft havonta, az első két év elment volna vele). Ami érdekes, hogy az induló költségek levonása után itt 388,075 Ft-ot tudunk befektetni (M oszlop), a CIG-nál 382,200-at, nincs nagy különbség, csak itt nincs alapkezelési díj, és különös költségek. Ennek meg is van a hatása: a számla végösszege 5,569,522 Ft lesz!!! Azt a leborult szivarvégit? Tetszik érteni végre, miért rablás az UL?

Megelőzendő az ügynök lármát, adózzunk 1 percet az adónak. Vonjunk le 16%-ot a profitból. Bement 2.8, kijött 5.56, azaz a profit 5.56-2.8=2.76M. Ennek 16%-a: 2.76M * 0.16 = 441e Ft. Azaz marad 5.56-0.441 = 5.119. Kontra 3.5M a biztosításnál (ami valójában 3.2 + kevés adó, ha most kiveszem).

Ha mindhárom évben, amikor volt igénybe vettem volna a 20% szja kedvezményt, akkor 3.74M lenne a biztosítás értéke 3.5 helyett. Hol van ez az adózott, rettenetes 5.119M-hoz képest? És akkor nem vagyok minimum 10 évre lekötelezve, ha hirtelen mégis kell a pénz. Normális világban a könnyű feltörhetőségért kell fizetni, de nálunk fordítva ülnek az urak a lovon, és pont fordítva csinálják.

Ééss, nem használtuk ki még a TBSZ-t? Jaj, szegény ügynökök, ez lehet a rémük.

2012-től lehet részvényeket is venni TBSZ mögött. Azaz a 2012 utáni 3 befizetés már adó nélkül fog kijönni a cső végén. 2012 őszén (excelben U6 cella) 91e adóval likvidálhattam volna a pozíciómat, majd átrakhattam volna a befektetést TBSZ-be, minden évben utána már csak újat nyitva, és pakolva bele a pénzeket. Így az előbb kiszámított 441e adó valójában csak 91e, nekem maradna 5,56-0.091 = 5.469M Ft.

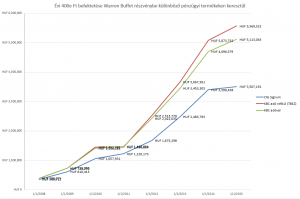

Egy kis charton is összefoglalom, hogy vizuálisan is látsszon, hogy működik ez a lopó-ipar (klikk a nagy képért):

A hülyének megéri a Unit Linked biztosítás. Nagyon elszomorít, hogy Magyarországon így működik a pénzügyi szabadrablás. Remélem, a cikksorozattal elgondolkodtattalak, és segítettem elindulni azon az úton, ahol vérszívók nélkül meg tudod teremteni a saját pénzügyi jövődet.

Sok sikert hozzá. :)

soci

Ps. a számítások során nyilván tévedhettem. Annyit tudtam tenni ennek kiküszöbölésére, hogy nyilvánossá tettem az összes számítást, így bárki utánanézhet, ha tévedtem. Ha találtok ilyet, szóljatok, javítom.

Could you hire me? Contact me if you like what I’ve done in this article and think I can create value for your company with my skills.

LEAVE A COMMENT

3 COMMENTS

Soci! Soci! Soci! Soci! Soci! Soci! Soci! Soci! Soci! Soci! Soci! Soci! Soci!

A biztosítási brókereknek meg annyi rákjuk, legyen ahány ügyfelet megkopasztottak!

Jó az írásod, gratula!

Arra oda kell figyelni, hogy nem osztalékfizető, hanem visszaforgató legyen az az ETF és lehetőleg EU-s kibocsájtású, a kettős adóztatás + mert az osztalék manuális visszaforgatása a TBSZ számlán elég problémás lehet. Említetted az SPY-t, ez miatt tartottam fontosnak ezt hozzáfűzni.

EU-s ETF-ekről nincs hosszútávú historikus adatom, illetve nem olvastam róluk sokat, azért nem írtam róluk.

Az osztalék kérdést nem ismerem a hazai brókereknél, de kösz az ötletet, utánanézek.